“安徽首家AMC”3.8亿债券违约,投资失利深陷危机

- 创业

- 2025-02-25 15:18:18

- 7

做不良资产的AMC,最终把自己做成“不良”。

01

违约

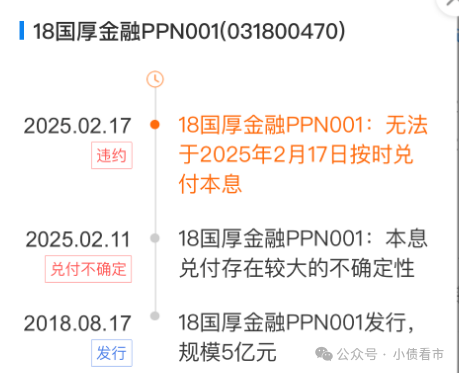

2月17日,国厚资产管理股份有限公司(以下简称“国厚资产”)未能按时兑付“18国厚金融PPN001”本息,构成违约。

据公开资料,“18国厚金融PPN001”发行于2018年8月17日,债券余额3.8亿元,期限五年,本应于2023年8月17日到期,后展期至2025年8月17日。

值得注意的是,这是国厚资产首次发生公开债务违约。

此前,国厚资产已发生债务违约、重大诉讼及资产冻结、被证监会处罚、被降级等一系列负面事件。

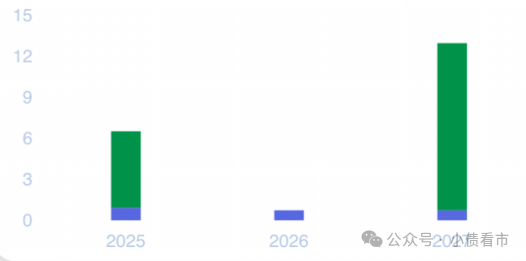

《小债看市》统计,目前国厚资产存续债券4只,存续规模21.62亿元,其中一年内到期规模有9.39亿元。

其实,早在2023年5月,国厚资产就已经出现债务危机,合并报表范围内共计7200万元银行贷款逾期,此后危机愈演愈烈。

02

深陷危机

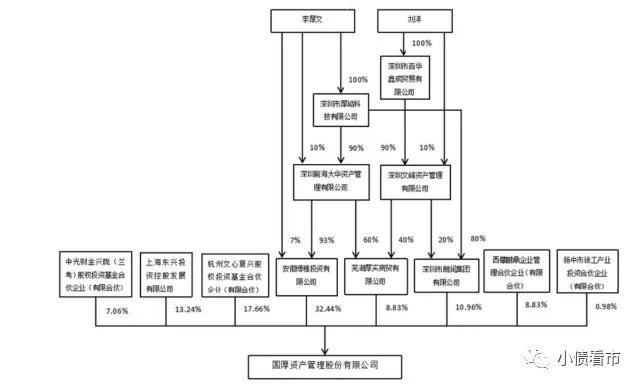

据公开资料,国厚资产成立于2014年,是由中国东方资产全资子公司上海东兴投资控股发展有限公司牵头,联合数家具有优势金融资源的企业共同设立。

国厚资产是经安徽省政府批准设立,并经中国银保监会核准公布和财政部备案的国内首批具有金融不良资产批量收购处置业务资质的地方资产管理公司。

从股权结构看,安徽博雅投资有限公司持有国厚资产32.44%的股份,为公司第一大股东,公司无控股股东;自然人李厚文与刘洋夫妇为公司的共同实际控制人。

国厚资产以不良资产经营业务为核心,收购、管理、经营和处置各类金融企业和非金企业的不良资产。

不良资产经营业务周期长、专业要求高,固有经营风险较大,近年来监管逐步收紧,行业普遍存在业务转型和合规性压力。

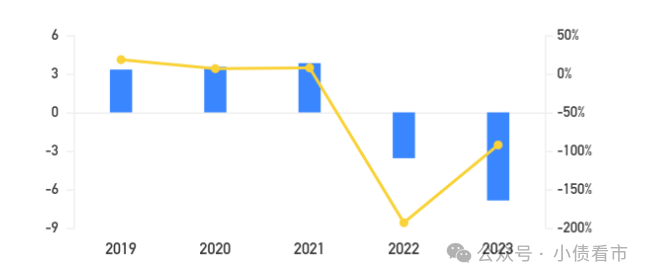

2022年,受提前收回不良资产投资,国厚资产投资联营企业亏损及汇兑损益等因素影响,公司发生大额亏损,亏损额为3.29亿元。

2023年,国厚资产合并口径净利润亏损6.68亿元,母公司口径净亏损8.82亿元。

立信会计师事务所(特殊普通合伙)为国厚资产2023年度财务报告出具了带强调事项的无保留意见的审计报告,提示公司2022和2023年度连续亏损,盈利能力持续下降。

2024年上半年,国厚资产实现营收4.23亿,实现归母净利润-1.55亿元,仍未扭转亏损局面。

截至2024年6月末,国厚资产总资产为117.4亿元,总负债67.7亿元,净资产39.69亿元,资产负债率63.04%。

《小债看市》分析债务结构发现,国厚资产主要以非流动负债为主,占总债务的82%。

截至同报告期,国厚资产非流动负债有55.84亿元,主要为应付债券,其长期有息负债合计有43.64亿元。

此外,国厚资产还有11.86亿流动负债,主要为短期借款,其一年内到期的短期债务合计有9.45亿元。

相较于短债压力,国厚资产流动性紧张,其账上货币资金仅有7905.55万元,难以覆盖短期债务,公司存在巨大短期偿债压力。

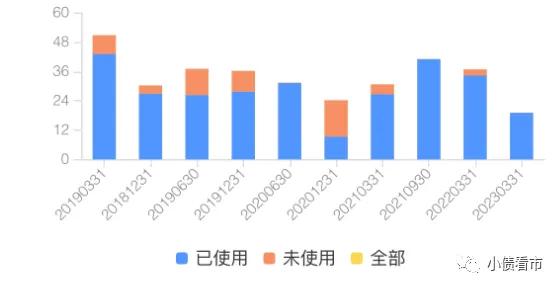

在财务弹性方面,截至2023年3月末,国厚资产银行授信总规模有19.14亿元,未使用授信额度仅为0.03亿元,可见公司备用资金不足。

整体来看,国厚资产刚性债务总规模有53.09亿元,主要以长期有息负债为主,带息债务比为78%。

有息负债占比过高,近年来国厚资产的利息支出均在5亿以上,对公司盈利空间形成较大侵蚀。

从偿债资金来源看,国厚资产主要依赖于外部融资,其融资渠道主要包括金融机构借款、非金融企业借款、发债以及结构化融资等。

在资产质量方面,国厚资产资产流动性偏弱,公司再融资能力边际恶化也将给公司带来流动性压力。

截至2022年底,国厚资产受限资产共29.64亿元,占期末公司净资产的59.71%,受限比例较高。

从现金流上看,国厚资产投资和筹资性现金流均为净流出状态,2023年分别为-18.21亿和-3.22亿元,公司再融资面临一定压力。

总得来看,国厚资产盈利能力较弱,业绩持续亏损;资产流动性偏弱,外部融资环境一般,公司面临很大债务偿还压力。

03

投资失利

国厚资产以股权方式为主,其中投资金额最大的一笔是长安保险。

2019年,国厚资产斥资10.3亿元增资长安保险,并一跃成为长安保险第一大股东。

当时李厚文称,3-5年内争取保费、总资产均过百亿,但2022年长安保险资产规模才刚破70亿元,净亏近3个亿,前一年亏1.12亿元;综合偿付能力充足率等指标均低于监管要求。

2022年,国厚资产确认这笔投资亏损1.47亿元,这也是造成国厚资产如今危机局面的一个重要因素,2023年又因长安保险计提4个亿的损失。

截至2023年3月末,国厚资产尚未收回全部投资成本的资产包中,前五大项目原值合计14.41亿元,收购本金3.05亿元,尚未收回成本合计1.54亿元。

按照4年的处置周期来看,国厚资产很多大额资产包都没有完成处置任务。

其中,2018光大银行包回收率为54.23%, 该笔不良债权因涉及单户金额较大,底层资产的担保物价值较高。

但真正踩雷的是2017收购的中信银行资产包,国厚资产不仅是原值收购且到目前为止回收率为0。

投资失利加上传统不良资产处置不顺畅,或是国厚资产流动性危机的两大主因。(作者微信:littlebond1)

有话要说...