【信达能源】煤炭周报:悲观中孕育机会

- 房产

- 2024-12-22 22:51:04

- 7

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

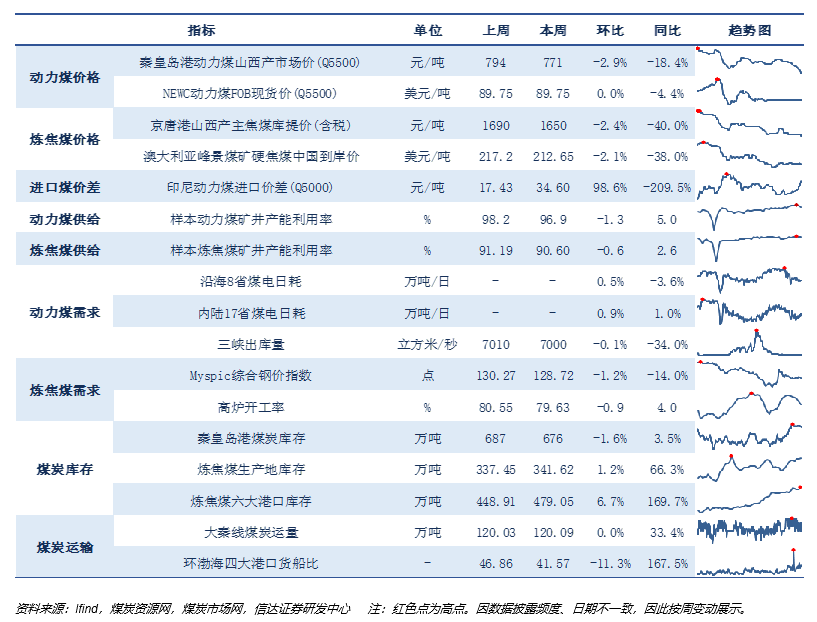

动力煤价格方面:本周秦港价格周环比下降,产地大同价格周环比下降。截至12月20日,秦皇岛港动力煤(Q5500)山西产市场价771元/吨,周环比下跌23元/吨。产地动力煤:截至12月20日,陕西榆林动力块煤(Q6000)坑口价755元/吨,周环比下跌45.0元/吨;内蒙古东胜大块精煤车板价(Q5500)601元/吨,周环比下跌52.8元/吨;大同南郊粘煤坑口价(含税)(Q5500)630元/吨,周环比下跌40元/吨。国际动力煤离岸价:截至12月20日,纽卡斯尔NEWC5500大卡动力煤FOB现货价格89.8美元/吨,周环比持平;ARA6000大卡动力煤现货价108.0美元/吨,周环比下跌2.0美元/吨;理查兹港动力煤FOB现货价85.5美元/吨,周环比下跌1.1美元/吨。

炼焦煤价格方面:本周京唐港价格周环比下降,产地临汾价格周环比下降。港口炼焦煤:截至12月19日,京唐港山西产主焦煤库提价(含税)1650元/吨,周下跌40元/吨;连云港山西产主焦煤平仓价(含税)1776元/吨,周下跌47元/吨。产地炼焦煤:截至12月20日,临汾肥精煤车板价(含税)1540.0元/吨,周环比下跌20.0元/吨;兖州气精煤车板价1220.0元/吨,周环比下跌40.0元/吨;邢台1/3焦精煤车板价1450.0元/吨,周环比下跌50.0元/吨。国际炼焦煤:截至12月20日,澳大利亚峰景煤矿硬焦煤中国到岸价212.7美元/吨,下跌4.5美元/吨,周环比下降2.09%,同比下降38.01%。

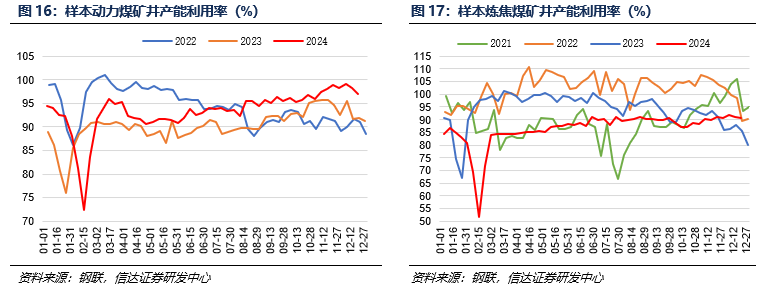

动力煤矿井产能利用率周环比下降,炼焦煤矿井产能利用率周环比下降。截至12月20日,样本动力煤矿井产能利用率为96.9%,周环比下降1.3个百分点;样本炼焦煤矿井开工率为90.6%,周环比下降0.6个百分点。

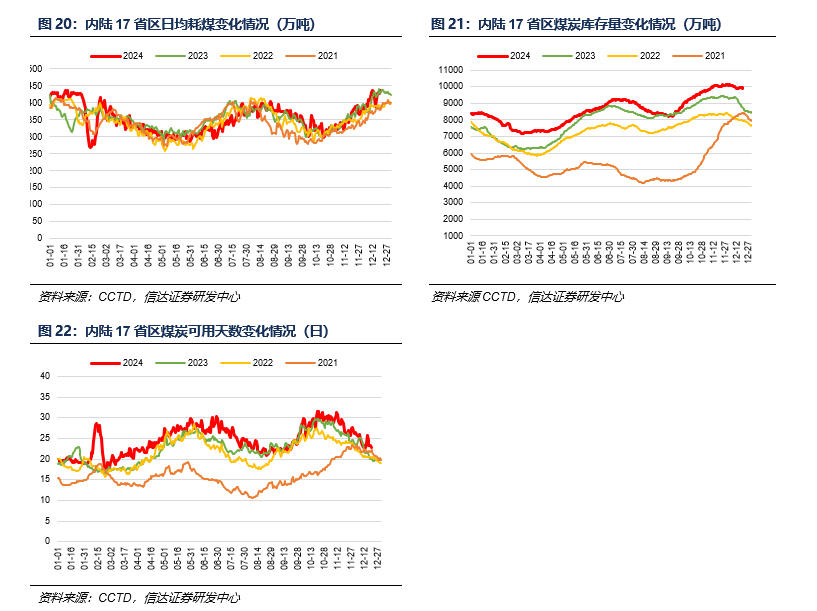

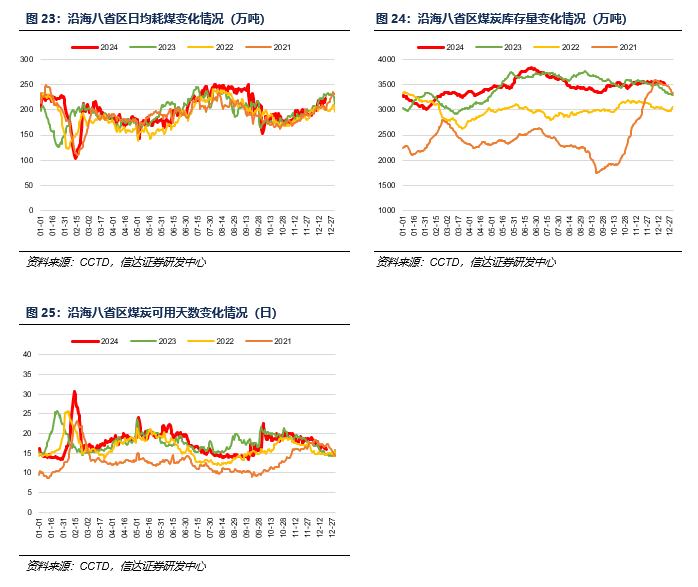

沿海八省日耗周环比增加,内陆十七省日耗周环比增加。沿海八省:截至12月19日,沿海八省煤炭库存较上周下降13.50万吨,周环比下降0.38%;日耗较上周上升1.20万吨/日,周环比增加0.54%;可用天数较上周下降0.20天。内陆十七省:截至12月19日,内陆十七省煤炭库存较上周上升13.90万吨,周环比增加0.14%;日耗较上周上升3.80万吨/日,周环比增加0.88%;可用天数较上周下降0.20天。

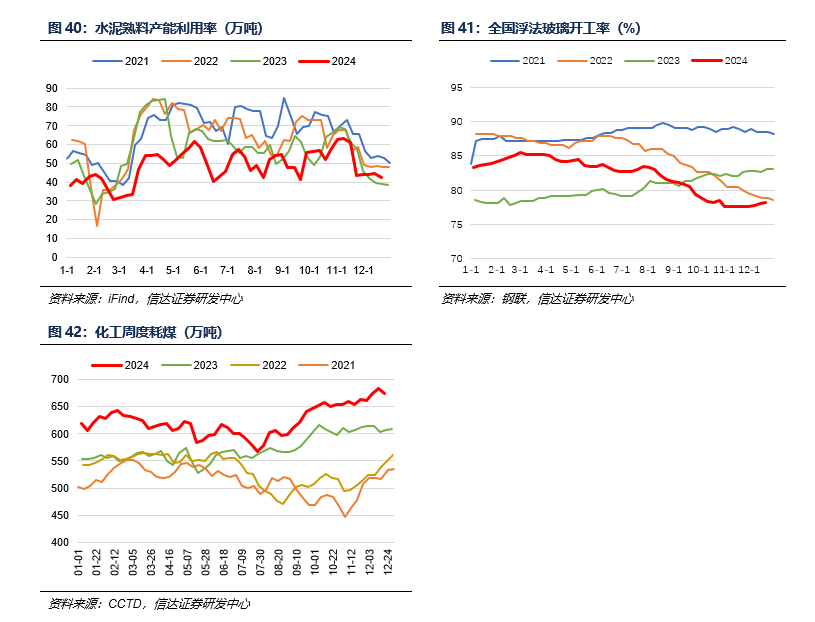

化工耗煤周环比下降,钢铁高炉开工率周环比下降。化工周度耗煤:截至12月20日,化工周度耗煤较上周下降10.76万吨/日,周环比下降1.57%。高炉开工率:截至12月20日,全国高炉开工率79.6%,周环比下降0.92百分点。水泥开工率:截至12月20日,水泥熟料产能利用率为42.5%,周环比下跌2.0百分点。

我们认为,当前正处在煤炭经济新一轮周期上行的初期,基本面、政策面共振,现阶段逢低配置煤炭板块正当时。本周基本面变化:供给方面,本周样本动力煤矿井产能利用率为96.9%(-1.3个百分点),样本炼焦煤矿井产能利用率为90.6%(-0.59个百分点)。需求方面,内陆17省日耗周环比上升3.80万吨/日(+0.88%),沿海8省日耗周环比上升1.20万吨/日(+0.54%)。非电需求方面,化工耗煤周环比下降10.76万吨/日(-1.57%);钢铁高炉开工率为79.63%(-0.92个百分点);水泥熟料产能利用率为42.45%(-2.03个百分点)。价格方面,本周秦港Q5500煤价收报771元/吨(-23元/吨);京唐港主焦煤价格收报1650元/吨(-40元/吨)。值得注意的是,本周IEA发布的《2024年度煤炭报告》,2024年全球煤炭消费将达87.7亿吨,连续第三年创下历史新高,并将全球煤炭消费量的预测达峰时间由2023年推迟至2027年。我们认为,展望未来3-5年的煤炭底层供需逻辑并未产生根本性变化,对于阶段性需求较差带来的煤价和股价回调无需过度悲观,煤炭价格中枢仍具备较强韧性,重点提示当前煤炭板块配置机遇。煤炭配置核心观点:当下,我们信达能源团队一直提出的煤炭产能短缺的底层投资逻辑未变(短期供需基本平衡,中长期仍存缺口)、煤价底部确立并中枢站上新平台的趋势未变(市场价中枢>800元/吨,中长协≈700元/吨)、优质煤企高盈利&高现金流&高ROE&高分红的核心资产属性未变(ROE为10-20%,股息率>5%,新增中期分红)、以及煤炭资产相对低估且估值整体性仍有望提升的判断未变(一级矿权市场高溢价,多数公司PB约1倍),且公募基金煤炭持仓处于低配状态。基于此,煤炭板块配置策略不可忽视红利特性,又要把握顺周期弹性。即,煤炭板块向下回调有高股息边际支撑,向上弹性有后续煤价上涨预期催化,叠加伴随煤价底部确认有望带来估值重塑且具有较大提升空间,煤炭资产仍是具有性价比、高胜率和高赔率资产。当前,煤炭价格小幅下跌及担忧四季度煤企业绩,叠加市场风格切换下煤炭板块迎来较大回调,再次出现较高性价比的底部机会,反观煤炭企业不断实施增持、回购彰显发展信心。我们继续坚定看多煤炭,再度提示逢低配置。总体上,能源大通胀背景下,我们认为未来3-5年煤炭供需偏紧的格局仍未改变,优质煤炭企业依然具有高壁垒、高现金、高分红、高股息的属性,叠加煤价筑底推动板块估值重塑,板块投资攻守兼备且具有高性价比,短期板块回调后已凸显出较高的投资价值,再度建议重点关注现阶段煤炭的配置机遇。

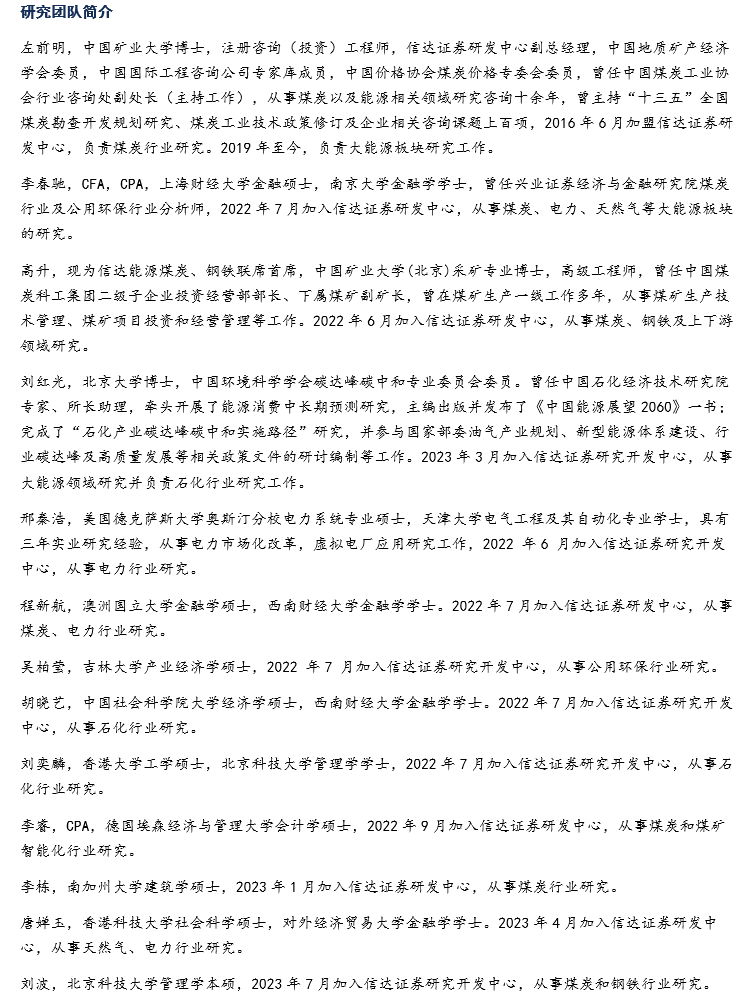

投资建议:结合我们对能源产能周期的研判,我们认为在全国煤炭增产保供的形势下,煤炭供给偏紧、趋紧形势或将持续整个“十四五”乃至“十五五”,或需新规划建设一批优质产能以保障我国中长期能源煤炭需求。在煤炭布局加速西移、资源费与吨煤投资大幅提升背景下,经济开发刚性成本的抬升有望支撑煤炭价格中枢保持高位,叠加煤炭央国企资产注入工作已然开启,愈加凸显优质煤炭公司盈利与成长的高确定性。当前,煤炭板块具有高业绩、高现金、高分红属性,叠加行业高景气、长周期、高壁垒特征,以及一二级市场估值倒挂,煤炭板块投资攻守兼备。我们继续全面看多煤炭板块,继续建议关注煤炭的历史性配置机遇。自下而上重点关注:一是内生外延增长空间大、资源禀赋优的兖矿能源、电投能源、广汇能源、陕西煤业、山煤国际、晋控煤业等;二是央改政策推动下资产价值重估提升空间大的煤炭央企中国神华、中煤能源、新集能源等;三是全球资源特殊稀缺的优质冶金煤公司平煤股份、淮北矿业、山西焦煤、潞安环能、盘江股份等;同时建议关注甘肃能化、兰花科创和华阳股份等相关标的,以及新一轮产能周期下煤炭生产建设领域的相关机会,如天地科技、天玛智控等。

风险因素:重点公司发生煤矿安全生产事故;下游用能用电部门继续较大规模限产;宏观经济超预期下滑。

✦

一、本周核心观点及重点关注

✦

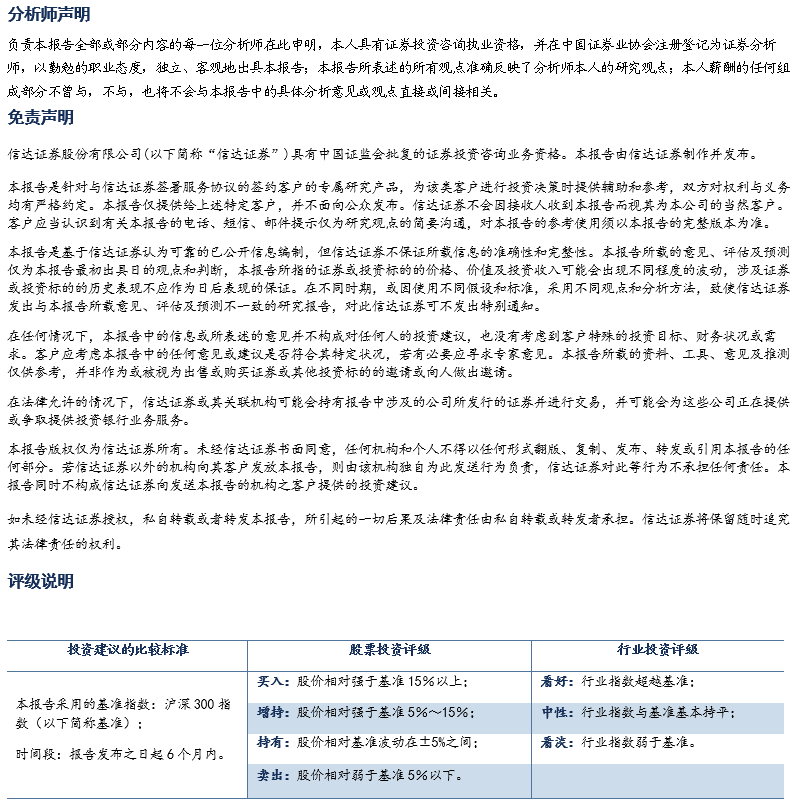

重要指标前瞻

资料来源:Ifind,煤炭资源网,煤炭市场网,信达证券研发中心 注:红色点为高点。因数据披露频度、日期不一致,因此按周变动展示。

本周核心观点

我们认为,当前正处在煤炭经济新一轮周期上行的初期,基本面、政策面共振,现阶段逢低配置煤炭板块正当时。本周基本面变化:供给方面,本周样本动力煤矿井产能利用率为96.9%(-1.3个百分点),样本炼焦煤矿井产能利用率为90.6%(-0.59个百分点)。需求方面,内陆17省日耗周环比上升3.80万吨/日(+0.88%),沿海8省日耗周环比上升1.20万吨/日(+0.54%)。非电需求方面,化工耗煤周环比下降10.76万吨/日(-1.57%);钢铁高炉开工率为79.63%(-0.92个百分点);水泥熟料产能利用率为42.45%(-2.03个百分点)。价格方面,本周秦港Q5500煤价收报771元/吨(-23元/吨);京唐港主焦煤价格收报1650元/吨(-40元/吨)。值得注意的是,本周IEA发布的《2024年度煤炭报告》,2024年全球煤炭消费将达87.7亿吨,连续第三年创下历史新高,并将全球煤炭消费量的预测达峰时间由2023年推迟至2027年。我们认为,展望未来3-5年的煤炭底层供需逻辑并未产生根本性变化,对于阶段性需求较差带来的煤价和股价回调无需过度悲观,煤炭价格中枢仍具备较强韧性,重点提示当前煤炭板块配置机遇。煤炭配置核心观点:当下,我们信达能源团队一直提出的煤炭产能短缺的底层投资逻辑未变(短期供需基本平衡,中长期仍存缺口)、煤价底部确立并中枢站上新平台的趋势未变(市场价中枢>800元/吨,中长协≈700元/吨)、优质煤企高盈利&高现金流&高ROE&高分红的核心资产属性未变(ROE为10-20%,股息率>5%,新增中期分红)、以及煤炭资产相对低估且估值整体性仍有望提升的判断未变(一级矿权市场高溢价,多数公司PB约1倍),且公募基金煤炭持仓处于低配状态。基于此,煤炭板块配置策略不可忽视红利特性,又要把握顺周期弹性。即,煤炭板块向下回调有高股息边际支撑,向上弹性有后续煤价上涨预期催化,叠加伴随煤价底部确认有望带来估值重塑且具有较大提升空间,煤炭资产仍是具有性价比、高胜率和高赔率资产。当前,煤炭价格小幅下跌及担忧四季度煤企业绩,叠加市场风格切换下煤炭板块迎来较大回调,再次出现较高性价比的底部机会,反观煤炭企业不断实施增持、回购彰显发展信心。我们继续坚定看多煤炭,再度提示逢低配置。总体上,能源大通胀背景下,我们认为未来3-5年煤炭供需偏紧的格局仍未改变,优质煤炭企业依然具有高壁垒、高现金、高分红、高股息的属性,叠加煤价筑底推动板块估值重塑,板块投资攻守兼备且具有高性价比,短期板块回调后已凸显出较高的投资价值,再度建议重点关注现阶段煤炭的配置机遇。

近期重点关注

1.2025年全国能源工作会议在京召开。会议强调,2025年能源工作要坚持以习近平新时代中国特色社会主义思想为指导。一是深入学习贯彻习近平总书记重要论述和重要指示批示精神,以更高标准践行能源安全新战略。二是深入贯彻落实党的二十届三中全会精神,纵深推进能源改革和法治建设。三是更好发挥导向引领作用,统筹推进能源规划编制实施。。四是扛牢能源安全首要职责,全面增强供应保障能力。五是坚持绿色低碳转型,持续推动能源结构优化调整。六是加快推进科技自立自强,大力发展能源领域新质生产力。七是始终坚持问题导向,着力提升市场监管整体效能。八是牢固树立安全发展理念,全力做好电力安全监管工作。九是巩固深化能源国际合作,加快构建立体多元合作新格局。十是加强党对能源工作的全面领导,持之以恒推进全面从严治党。(资料来源:https://mp.weixin.qq.com/s/108jCewFHY2ljnGcuWSLew)

2.11月份全国原煤产量4.3亿吨,同比增长1.8%。原煤生产稳定增长。11月份,规上工业原煤产量4.3亿吨,同比增长1.8%;日均产量1426.6万吨。进口煤炭5498万吨,同比增长26.4%。1~11月份,规上工业原煤产量43.2亿吨,同比增长1.2%。进口煤炭4.9亿吨,同比增长14.8%。(资料来源:https://mp.weixin.qq.com/s/5sUCnZF1HUNS7358jL0U4g)

3.11月份全社会用电量同比增长2.8%。11月份,全社会用电量7849亿千瓦时,同比增长2.8%。从分产业用电看,第一产业用电量104亿千瓦时,同比增长7.6%;第二产业用电量5399亿千瓦时,同比增长2.2%;第三产业用电量1383亿千瓦时,同比增长4.7%;城乡居民生活用电量963亿千瓦时,同比增长2.9%。(资料来源:https://mp.weixin.qq.com/s/odmcqGBJ3DUe_oj-I_v6HQ)

✦

二、煤炭板块及个股表现

✦

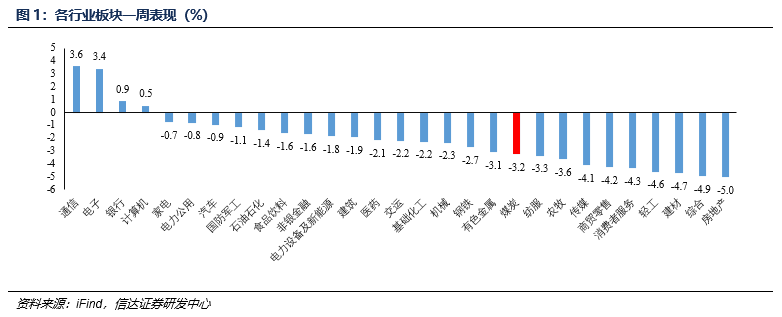

⚫ 本周煤炭板块下跌3.20%,表现劣于大盘;本周沪深300下跌0.14%到3927.74;涨幅前三的行业分别是通信(3.58%)、电子(3.39%)、银行(0.87%)。

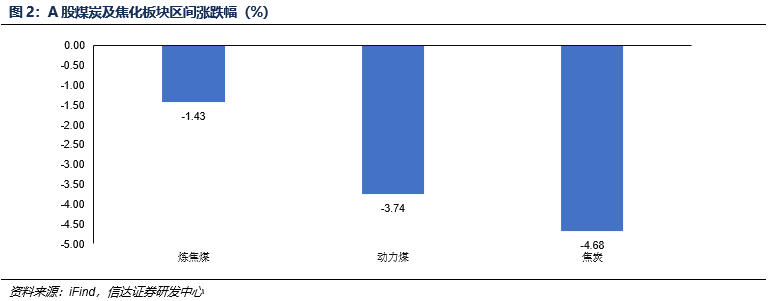

⚫ 本周动力煤板块下跌3.74%,炼焦煤板块下跌1.43%,焦炭板块下跌4.68%。

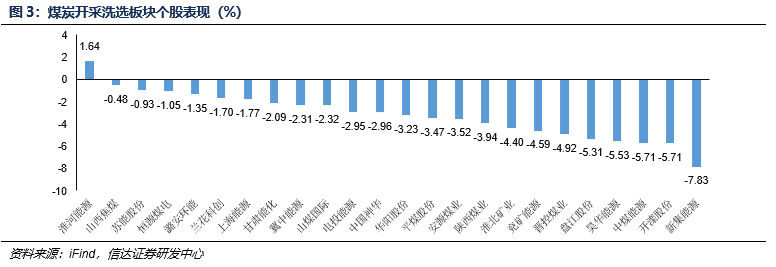

⚫本周煤炭采选板块中涨跌幅前三的分别为淮河能源(1.64%)、山西焦煤(-0.48%)、苏能股份(-0.93%)。

✦

三、煤炭价格跟踪

✦

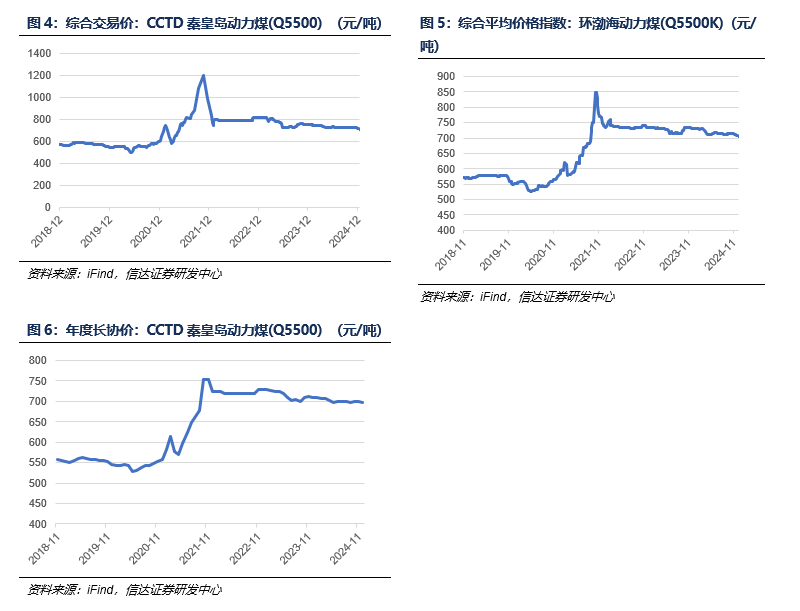

1、煤炭价格指数

⚫ 截至12月20日,CCTD秦皇岛动力煤(Q5500)综合交易价712.0元/吨,周环比下跌4.0元/吨。截至12月18日,环渤海动力煤(Q5500)综合平均价格指数为705.0元/吨,周环比下跌2.0元/吨。截至12月,CCTD秦皇岛动力煤(Q5500)年度长协价696.0元/吨,月环比下跌3.0元/吨。

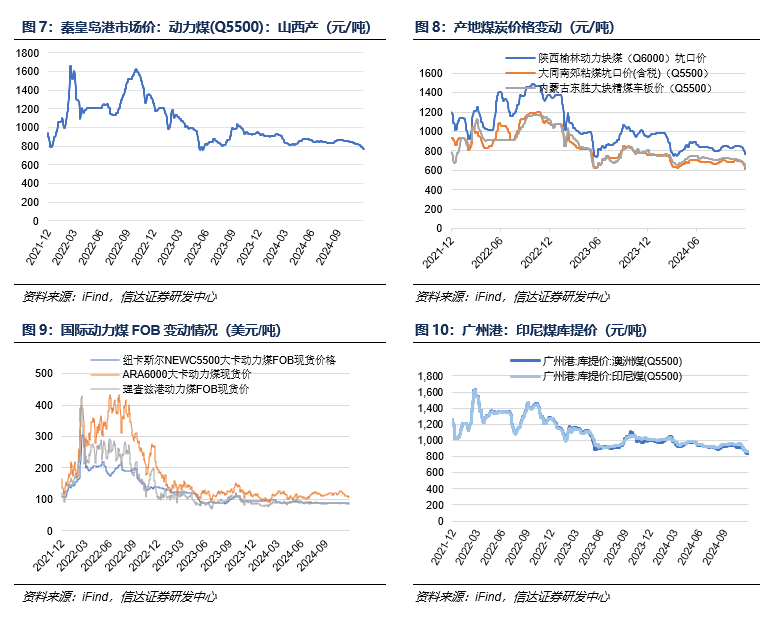

2、动力煤价格

⚫港口动力煤:截至12月20日,秦皇岛港动力煤(Q5500)山西产市场价771元/吨,周环比下跌23元/吨。

⚫产地动力煤:截至12月20日,陕西榆林动力块煤(Q6000)坑口价755元/吨,周环比下跌45.0元/吨;内蒙古东胜大块精煤车板价(Q5500)601元/吨,周环比下跌52.8元/吨;大同南郊粘煤坑口价(含税)(Q5500)630元/吨,周环比下跌40元/吨。

⚫国际动力煤离岸价:截至12月20日,纽卡斯尔NEWC5500大卡动力煤FOB现货价格89.8美元/吨,周环比持平;ARA6000大卡动力煤现货价108.0美元/吨,周环比下跌2.0美元/吨;理查兹港动力煤FOB现货价85.5美元/吨,周环比下跌1.1美元/吨。

⚫国际动力煤到岸价:截至12月20日,广州港印尼煤(Q5500)库提价858.8元/吨,周环比上涨2.1元/吨;广州港澳洲煤(Q5500)库提价832.5元/吨,周环比下跌4.4元/吨。

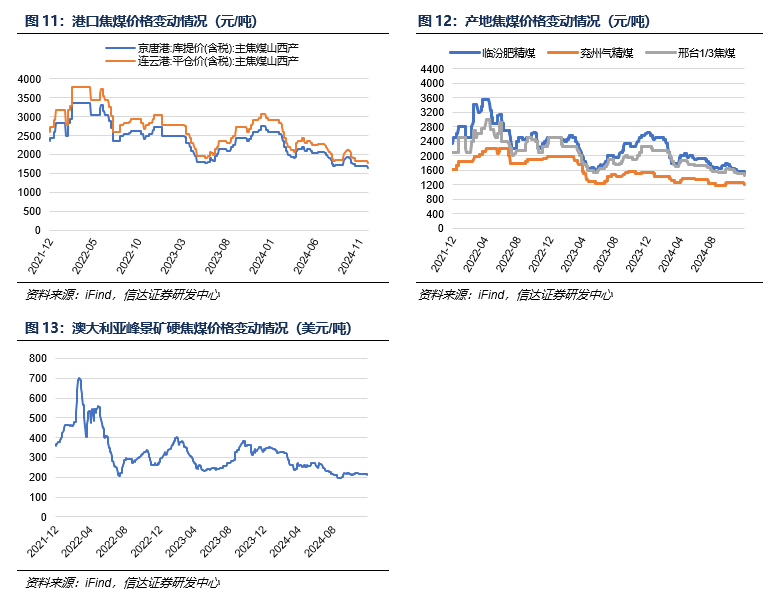

3、炼焦煤价格

⚫港口炼焦煤:截至12月19日,京唐港山西产主焦煤库提价(含税)1650元/吨,周下跌40元/吨;连云港山西产主焦煤平仓价(含税)1776元/吨,周下跌47元/吨。

⚫ 产地炼焦煤:截至12月20日,临汾肥精煤车板价(含税)1540.0元/吨,周环比下跌20.0元/吨;兖州气精煤车板价1220.0元/吨,周环比下跌40.0元/吨;邢台1/3焦精煤车板价1450.0元/吨,周环比下跌50.0元/吨。

⚫国际炼焦煤:截至12月20日,澳大利亚峰景煤矿硬焦煤中国到岸价212.7美元/吨,下跌4.5美元/吨,周环比下降2.09%,同比下降38.01%。

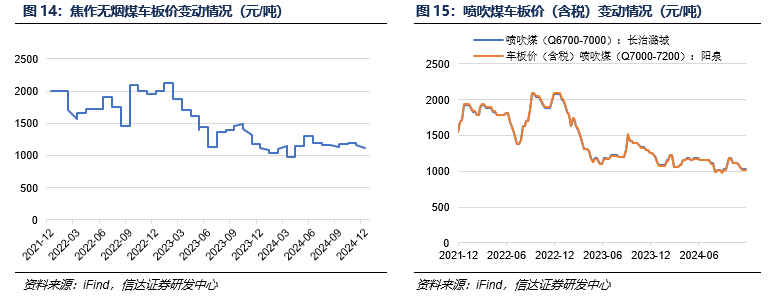

4、无烟煤及喷吹煤价格

⚫ 截至12月20日,焦作无烟煤车板价1110.0元/吨,周环比持平。

⚫ 截至12月13日,长治潞城喷吹煤(Q6700-7000)车板价(含税)价格1032.0元/吨,周环比持平;阳泉喷吹煤车板价(含税)(Q7000-7200)1023.0元/吨,周环比持平。

✦

四、煤炭供需跟踪

✦

1、煤矿产能利用率

⚫ 截至12月20日,样本动力煤矿井产能利用率为96.9%,周环比下降1.3个百分点。

⚫ 截至12月20日,样本炼焦煤矿井开工率为90.6%,周环比下降0.6个百分点。

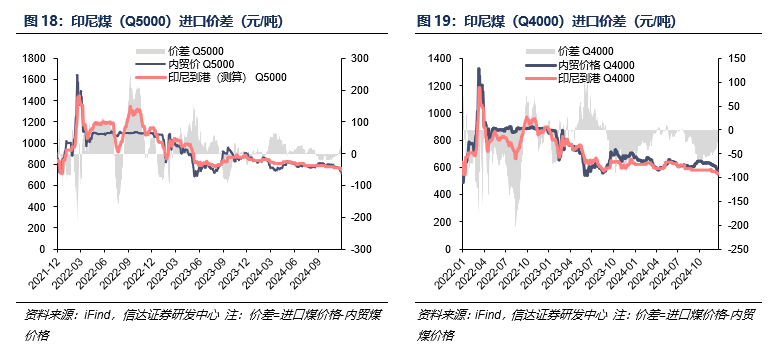

2、进口煤价差

⚫ 截至12月20日,5000大卡动力煤国内外价差34.6元/吨,周环比上涨17.2元/吨;4000大卡动力煤国内外价差2.1元/吨,周环比上涨29.4元/吨。

3、煤电日耗及库存情况

⚫ 内陆17省:截至12月19日,内陆十七省煤炭库存较上周上升13.90万吨,周环比增加0.14%;日耗较上周上升3.80万吨/日,周环比增加0.88%;可用天数较上周下降0.20天。

⚫沿海八省:截至12月19日,沿海八省煤炭库存较上周下降13.50万吨,周环比下降0.38%;日耗较上周上升1.20万吨/日,周环比增加0.54%;可用天数较上周下降0.20天。

4、下游冶金煤价格及需求

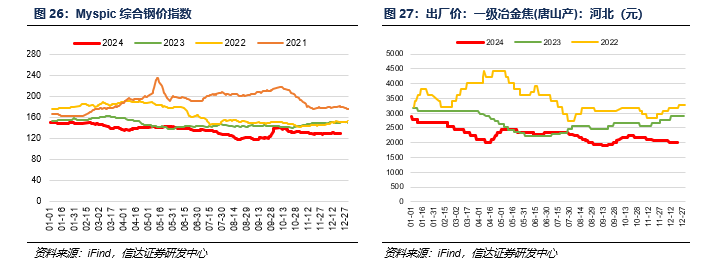

⚫ 截至12月20日,Myspic综合钢价指数128.7点,周环比下跌1.55点。

⚫ 截至12月20日,唐山产一级冶金焦价格2010.0元/吨,周环比持平。

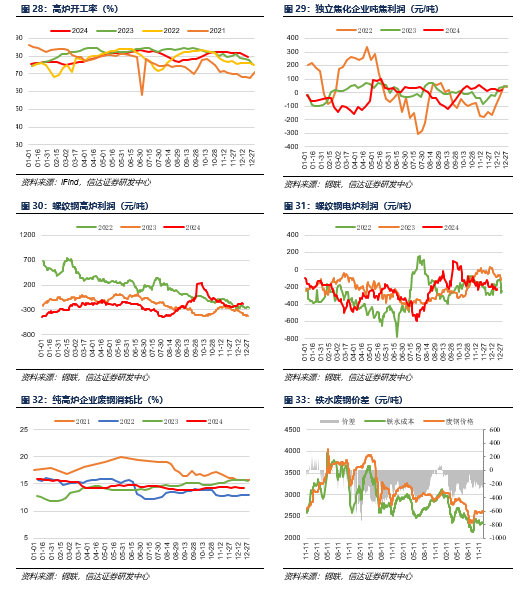

⚫高炉开工率:截至12月20日,全国高炉开工率79.6%,周环比下降0.92百分点。

⚫吨焦利润:截至12月20日,独立焦化企业吨焦平均利润为21元/吨,周环比增加12.0元/吨。

⚫高炉吨钢利润:截至12月20日,螺纹钢高炉吨钢利润为-177.54元/吨,周环比下降2.4元/吨。

⚫电炉吨钢利润:截至12月20日,螺纹钢电炉吨钢利润为-225.48元/吨,周环比增加2.1元/吨。

⚫铁废价差:截至12月19日,铁水废钢价差为-283.4元/吨,周环比下降14.0元/吨。

⚫高炉废钢消耗比:截至12月20日,纯高炉企业废钢消耗比为14.27%,周环比增加0.0个百分点。

5、下游化工、建材价格及需求

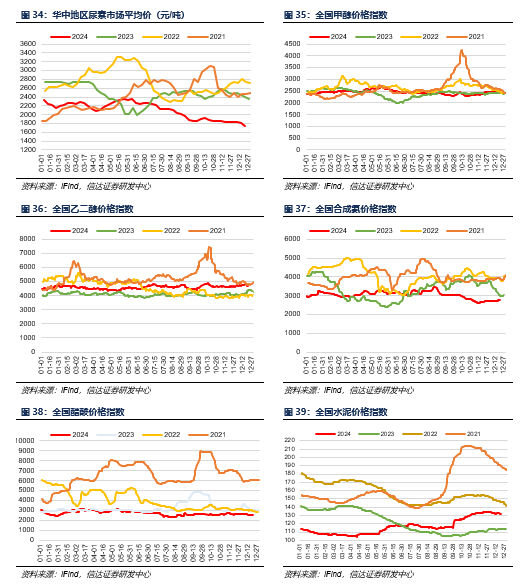

⚫ 截至12月20日,湖北地区尿素(小颗粒)市场价(平均价)1742.0元/吨,周环比下跌66.0元/吨;广东地区尿素(小颗粒)市场价(平均价)1890.0元/吨,周环比下跌46.0元/吨;东北地区尿素(小颗粒)市场价(平均价)1848.2元/吨,周环比下跌42.6元/吨。

⚫ 截至12月20日,全国甲醇价格指数较上周同期上涨15点至2529点。

⚫ 截至12月20日,全国乙二醇价格指数较上周同期下跌77点至4695点。

⚫ 截至12月20日,全国醋酸价格指数较上周同期上涨48点至2786点。

⚫ 截至12月20日,全国合成氨价格指数较上周同期上涨25点至2591点。

⚫ 截至12月20日,全国水泥价格指数较上周同期下跌1.14点至131.5点。

⚫ 水泥开工率:截至12月20日,水泥熟料产能利用率为42.5%,周环比下跌2.0百分点。

⚫ 浮法玻璃开工率:截至12月20日,浮法玻璃开工率为78.2%,周环比上涨0.1百分点。

⚫ 化工周度耗煤:截至12月20日,化工周度耗煤较上周下降10.76万吨/日,周环比下降1.57%。

✦

五、煤炭库存情况

✦

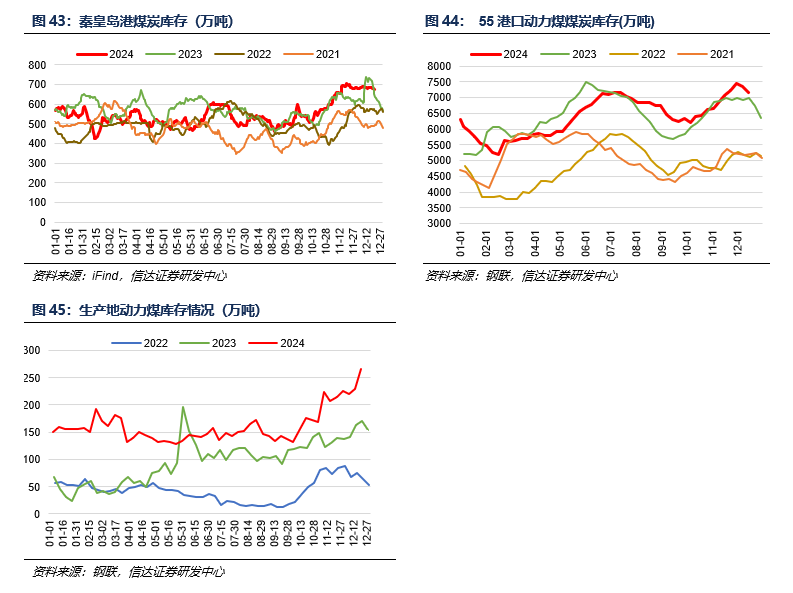

1、动力煤库存

⚫秦港库存:截至12月20日,秦皇岛港煤炭库存较上周同期下降11.0万吨至676.0万吨。

⚫55港动力煤库存:截至12月13日,55个港口动力煤库存较上周同期下降184.0万吨至7157.7万吨。

⚫产地库存:截至12月20日,462家样本矿山动力煤库存266.7万吨,上周周度日均发运量229.9万吨,周环比上涨36.8万吨。

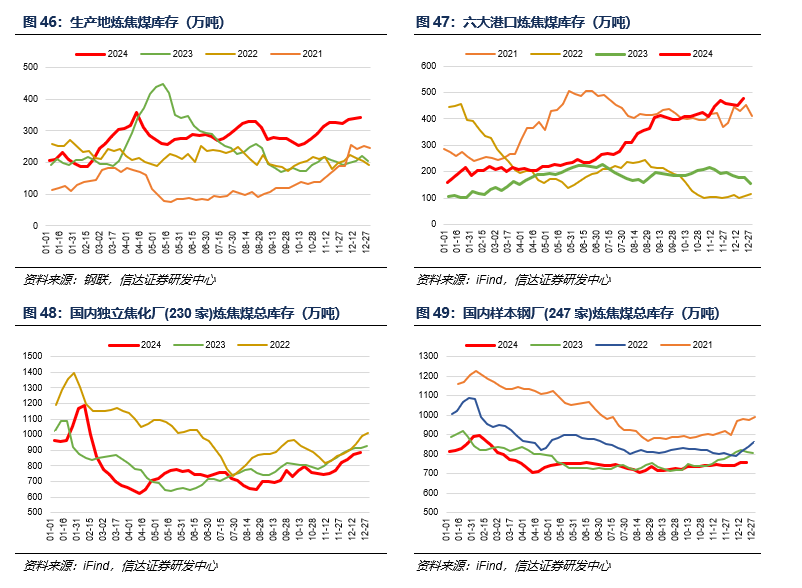

2、炼焦煤库存

⚫ 产地库存:截至12月20日,生产地炼焦煤库存较上周增加4.2万吨至341.6万吨,周环比增加1.24%。

⚫ 港口库存:截至12月20日,六大港口炼焦煤库存较上周增加30.1万吨至479.1万吨,周环比增加6.71%。

⚫ 焦企库存:截至12月20日,国内独立焦化厂(230家)炼焦煤总库存较上周增加15.5万吨至888.5万吨,周环比增加1.78%。

⚫ 钢厂库存:截至12月20日,国内样本钢厂(247家)炼焦煤总库存较上周增加3.0万吨至759.0万吨,周环比增加0.39%。

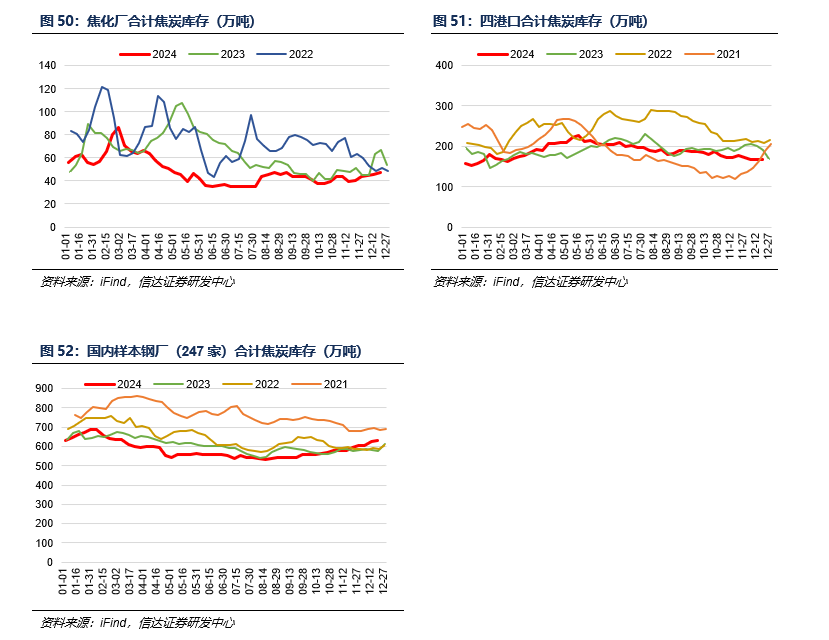

3、焦炭库存

⚫ 焦企库存:截至12月20日,焦化厂合计焦炭库存较上周增加1.6万吨至47.1万吨,周环比增加3.43%。

⚫ 港口库存:截至12月20日,四港口合计焦炭库存较上周增加1.0万吨至167.2万吨,周环比增加0.59%。

⚫ 钢厂库存:截至12月20日,国内样本钢厂(247家)合计焦炭库存较上周上涨8.04万吨至631.59万吨。

✦

六、煤炭运输情况

✦

1、国际和国内煤炭运输情况

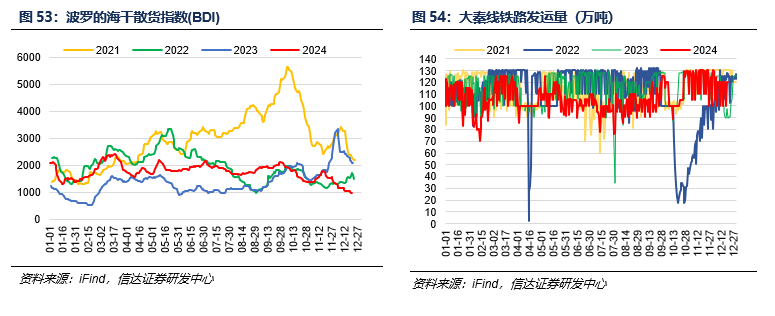

⚫ 截至12月20日,波罗的海干散货指数(BDI)为990.0点,周环比下跌61.0点。

⚫ 截至12月19日周四,本周大秦线煤炭周度日均发运量120.1万吨,上周周度日均发运量120.0万吨,周环比上涨0.06万吨。

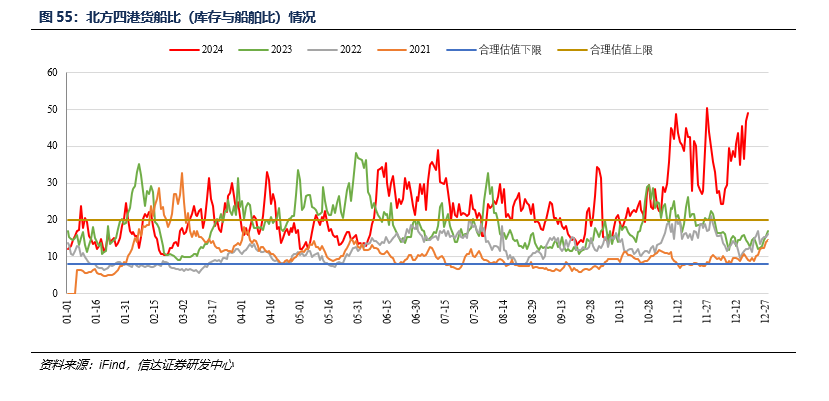

2、环渤海四大港口货船比情况

⚫ 截至12月20日,环渤海地区四大港口(秦皇岛港、黄骅港、曹妃甸港、京唐港东港)的库存为1570.9万吨(周环比下降33.23万吨),锚地船舶数为35艘(周环比下降3艘),货船比(库存与船舶比)为41.6,周环比下降5.29。

✦

七、天气情况

✦

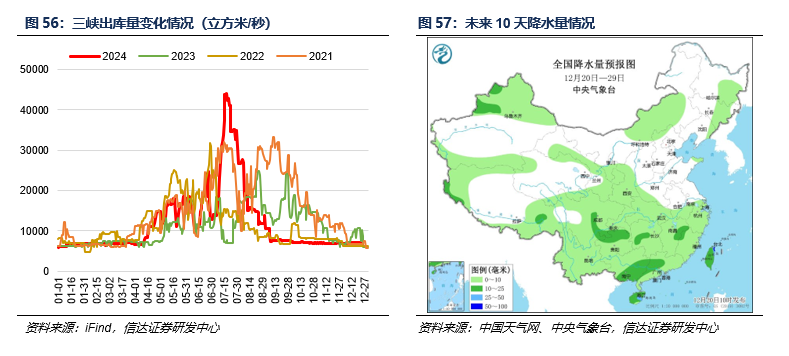

⚫ 截至12月13日,三峡出库流量为7020立方米/秒,周环比增加0.57%。

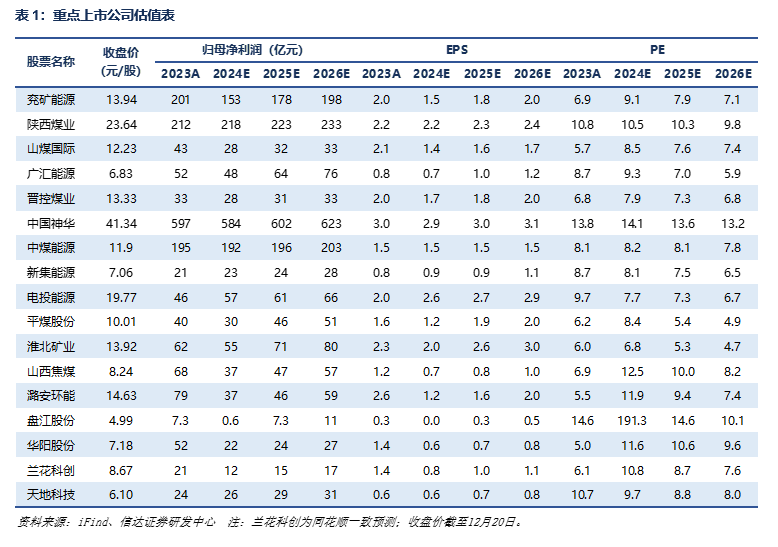

⚫ 未来10天(12月20-29日),四川盆地南部、华南西部及贵州北部、海南岛、台湾岛等地累计降水量有10~20毫米,其中海南岛东部、台湾岛东部等地部分地区有25~50毫米,台湾岛东北部局地有60~80毫米,此外,新疆北部、西藏西部累计降水量有3~8毫米,部分地区有15~20毫米。全国大部地区降水稀少。内蒙古东北部、黑龙江北部、辽宁、青藏高原、云南西南部等地平均气温较常年同期偏高1~3℃,局地4~6℃,全国其余大部地区气温偏低,其中新疆、甘肃、宁夏、陕西、内蒙古西部、黄淮南部、江淮西部、江南东部、华南东部等地部分地区偏低1~3℃,新疆南疆盆地偏低4~6℃。

⚫ 高影响天气与关注:1.西北地区黄淮以南气温偏低:未来10天,西北地区和黄淮以南大部地区气温偏低,其中,新疆、甘肃、宁夏、陕西、内蒙古西部、黄淮南部、江淮西部、江南东部、华南东部等地部分地区偏低1~3℃,新疆南疆盆地偏低4~6℃。25-26日,江南东部和华南东部平均气温将由偏低转为偏高。2.华北黄淮等地有霾天气:23-24日,华北中南部、黄淮中西部等地大气扩散条件转差,部分地区有轻至中度霾。

⚫ 长期天气展望:未来11-14天(2024年12月30日-2025年1月2日),西藏东部、西南地区东部、江淮、江南西部、华南西部等地累计降水量有3~8毫米,局地10~15毫米;新疆北部、东北地区东南部等地累计降水量有1~3毫米。新疆、西北地区中东部、东北地区、四川盆地等地平均气温较常年同期偏低1~3℃,全国其余大部地区气温接近常年或偏高,其中,青藏高原、华北西部、华中、华南以及云南等地偏高1~3℃。

✦

八、上市公司估值表及重点公告

✦

1、上市公司估值表

2、上市公司重点公告

晋控煤业:晋能控股山西煤业股份有限公司关于调整2024年度日常关联交易公告。公司于2024年5月24日召开2023年度股东大会,审议通过公司2024年日常关联交易预计议案,2024年度公司与关联方日常关联交易金额预计发生总额为583,188.17万元,同时,股东大会授权公司可根据实际交易情况,可以在同一控制下的不同关联方之间进行额度调剂(包括不同关联交易类型间的调剂),总额不超过预计金额。由于公司生产经营需要,预计公司2024年日常关联交易实际发生总额为616,617.20万元,相比预计总额583,188.17万元将调增金额33,429.03万元。

冀中能源:关于利用自有资金开展委托理财的进展公告。冀中能源股份有限公司(以下简称“公司”)于2024年9月30日召开第八届董事会第七次会议,审议通过了《关于利用自有资金开展委托理财的议案》,同意公司在确保资金安全、操作合法合规、保证正常生产经营不受影响的前提下,使用合计不超过人民币10亿元自有资金用于委托理财,并授权公司管理层负责办理具体投资事项,包括但不限于产品选择、实际投资金额确定、协议的签署等。

恒源煤电:恒源煤电关于公司使用闲置自有资金开展投资理财业务的进展公告。安徽恒源煤电股份有限公司(以下简称“公司”)2024年8月20日第八届董事会第九次会议审议通过了《关于使用闲置自有资金开展投资理财业务的议案》,同意使用总额不超过12.6 亿元(含)的自有资金购买证券公司低风险理财产品、证券交易所国债逆回购、其他低风险、收益稳定型投资产品,自董事会审议通过后12个月内有效。

盘江股份:盘江股份关于核销长期挂账应付款项的公告。2024年12月18日,贵州盘江精煤股份有限公司(以下简称“公司”)召开第七届董事会2024年第三次临时会议,审议通过了《关于核销长期挂账应付款项的议案》。根据《企业会计准则》及相关法律法规规定,为真实、准确反映公司财务状况,会议同意公司对长期挂账的应付款项共70笔进行核销处置,总金额为6,104,523.52元。

山西焦化:山西焦化股份有限公司关于“提质增效重回报”行动方案的公告。山西焦化股份有限公司(以下简称“公司”)于2024年12月20日召开第九届董事会第二十一次会议,审议通过了《关于制定“提质增效重回报”行动方案的议案》。为深入贯彻落实上海证券交易所《关于开展沪市公司“提质增效重回报”专项行动的倡议》,积极践行“以投资者为本”的发展理念,锚定公司高质量发展目标,进一步聚焦主业发展、管理提效、投资者回报、规范治理、投关管理、关键少数作用提升行动,特制定了《山西焦化股份有限公司关于“提质增效重回报”行动方案》。

✦

九、本周行业重要资讯

✦

1. 莆田港进口煤炭突破2200万吨,创历史新高。据莆田海关统计,今年以来,莆田港进口煤炭突破2200万吨,超去年全年进口总量,创历史新高。为切实做好进口煤炭保供稳链工作,莆田海关优化监管服务机制,安排专人对接煤炭企业,提前了解企业进口计划,“一船一策”制定监管方案;结合港口实际和大宗散货特点,加强智能化设施设备运用,实现进口煤炭“边卸边采”,持续提升监管效能;严格实施环保项目、放射性和外来夹杂物检验检疫,保障进口煤炭质量安全。同时,落实重量证书依企业申请出具、关税保证保险等惠企政策,降低企业通关成本。(资料来源:https://www.cctd.com.cn/show-114-247298-1.html)

2. 11月份全国出口煤炭35万吨,同比下降37.4%。海关总署公布的数据显示,2024年11月份,全国出口煤炭35万吨,同比下降37.4%,环比下降35.19%。2024年1-11月份,全国累计出口煤炭604万吨,同比增长49.9%。(资料来源:https://www.cctd.com.cn/show-114-247268-1.html)

3. 1-11月江苏常熟港累计进口电煤1437.8万吨,同比增长20.1%。据统计,今年1-11月,江苏常熟港共计完成720余艘次电煤运输船舶安全停靠,累计进口电力用煤1437.8万吨,同比增长20.1%。(资料来源:https://www.cctd.com.cn/show-41-247249-1.html)

4. 贵州省毕节市共有煤矿156处,产能8992万吨/年。今年以来,毕节市煤炭产业发展稳中有进,2024年1-10月,全市累计原煤产量6350.85万吨,同比增长18.57%,排全省第一。1-10月,毕节市建成进入试运转煤矿8处、新增产能425万吨/年。赫章县黄家山露天煤矿于2024年10月取得安证正式投产,产能100万吨/年,有效补充电煤供应。(资料来源:https://www.cctd.com.cn/show-176-247248-1.html)

5.11月全国电力生产平稳增长,同比增长0.9%。国家统计局12月16日发布最新数据显示,我国电力生产平稳增长。11月份,规上工业发电量7495亿千瓦时,同比增长0.9%;规上工业日均发电249.8亿千瓦时。1-11月份,规上工业发电量85687亿千瓦时,同比增长5.0%。(资料来源:https://www.cctd.com.cn/show-19-247221-1.html)

✦

十、风险因素

✦

重点公司发生煤矿安全生产事故;下游用能用电部门继续较大规模限产;宏观经济超预期下滑。

本文源自报告:《悲观中孕育机会》

报告发布时间:2024年12月21日

发布报告机构:信达证券研究开发中心

报告作者:

左前明(金麒麟分析师) S1500518070001

高升 S1500524100002

上一篇:马龙未参加巴黎奥运会

下一篇:青春时光之河,最被低估之作

有话要说...